| 发布时间:2019-10-24 10:35:03 | 来源: E20水网固废网 | 作者: 李艳茹 | 浏览次数: |

近年来,在环境上市企业的年报、半年报中,营收多、利润少、负债高的情况进一步显现。在E20统计的131家上市公司中,平均半年营收为17.34亿元,平均净利润为1.86亿元。其中,两极分化严重,一些企业的净利润/营收比值接近40%,甚至有的企业由于联营企业的效益,净利润超过营收(如海螺创业);更多的企业,则是比值不到10%,甚至有几十亿营收而净利为负的案例存在。

来源:中国水网 作者:李艳茹

近年来,在环境上市企业的年报、半年报中,营收多、利润少、负债高的情况进一步显现。在E20统计的131家上市公司中,平均半年营收为17.34亿元,平均净利润为1.86亿元。其中,两极分化严重,一些企业的净利润/营收比值接近40%,甚至有的企业由于联营企业的效益,净利润超过营收(如海螺创业);更多的企业,则是比值不到10%,甚至有几十亿营收而净利为负的案例存在。

对于不少A、B方阵企业(重资产环境集团、区域环境综合服务集团)而言,前几年的投资放水期,尤其是PFI类的非特许经营的PPP(相关阅读:薛涛:环保PPP年度盘点,分类后的顶层思考与产业变局),给予了快速扩张的机(you)会(huo):可以不断吃进大投资项目,加大融资力度,按完工百分比法确认收入、计算利润。动辄几十上百亿的治理项目,能带来不菲的工程利润,使企业营收、利润均在短期内得到爆发式增长;同时,由于投建项目投资大、周期长,在快速扩张期,容易形成融资需求大、资金链紧绷的压力。

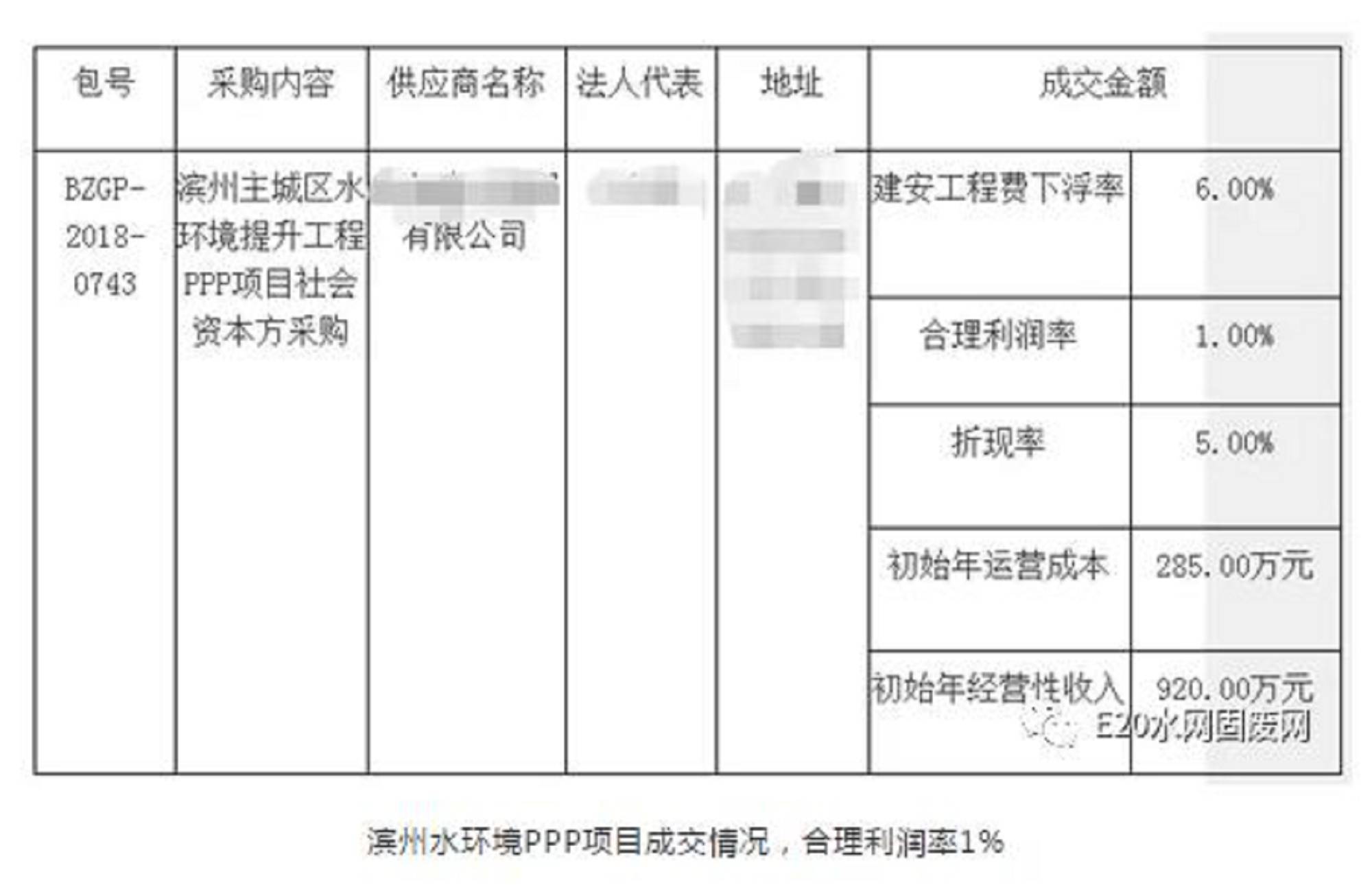

在一项中国水网关于水环境项目合理利润率的统计中(相关阅读:水环境的合理利润率,多少算合理?),统计范围内,项目平均合理利润率为6.49%,最低仅为1%。而没有比过银行理财的低收益率项目,仍有企业抢单,原因便在于大投资项目的工程利润。据参与该类项目的某业内人士透露,多数水环境项目的工程利润超过30%。

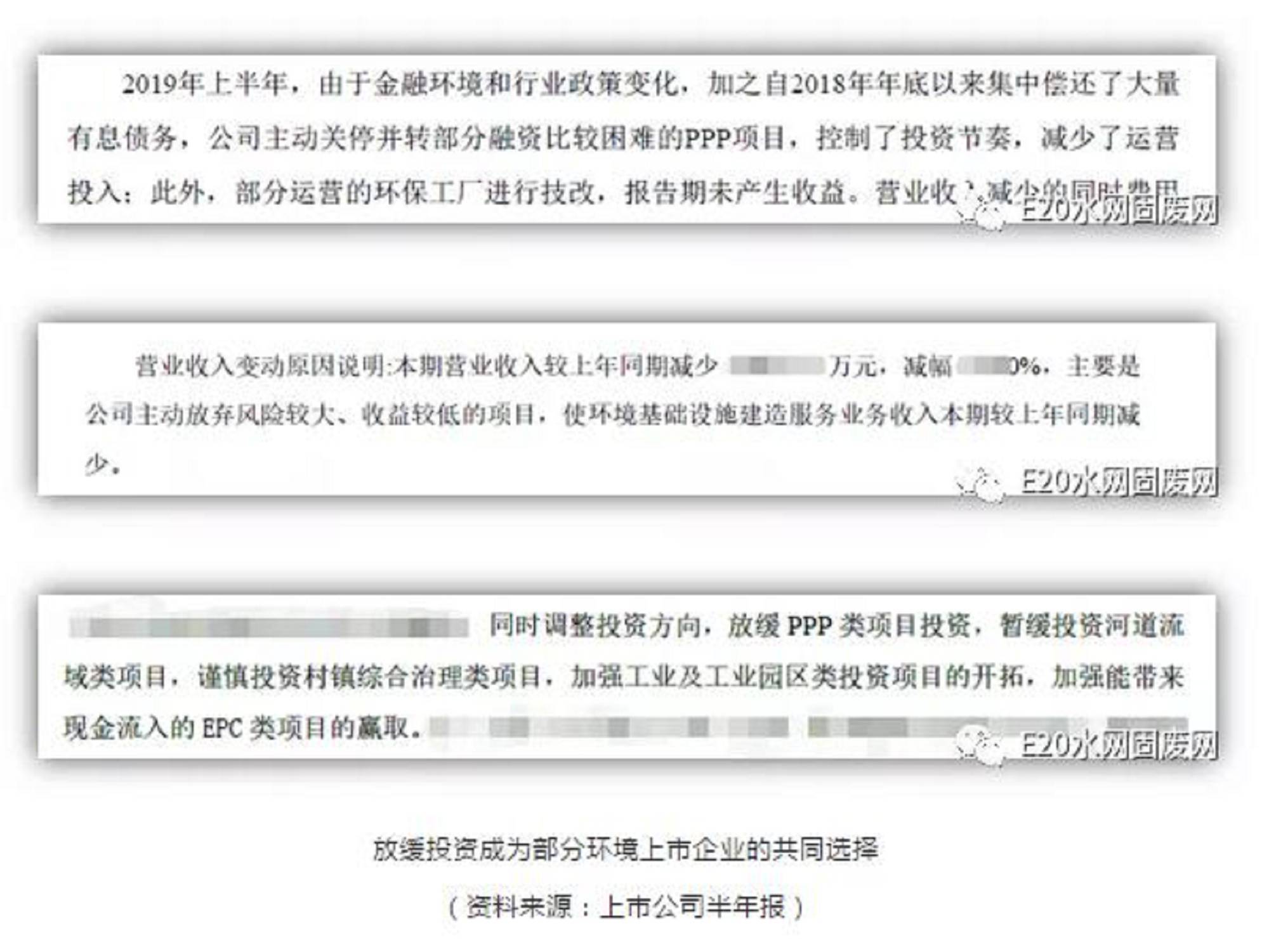

继财政部92号文、国资委192号文及财政部10号文等相关文件的发布,PPP迎来了强监管周期。加之宏观政策对地方债务规模的控制和降杠杆等融资政策调控,多数环境上市企业的投资活动变少,开始稳增长、慎投资,严控项目质量。此时,利润来源便锁定了手头项目资产的完成度及项目收益率。

在此情况下,一些企业借道PFI的营收大幅增长之道受到重创:这种模式的维持需要源源不断的新项目流入,以新的工程利润来补充血液、点缀利润表;但工程利润是不可持续收入,一旦企业拿单动作停滞或放缓,没有新的工程利润进来,便会暴露“资产大、收益少”的弊端,建造合同形成的已完工未结算资产也成为了刺眼的“存货”。

利润的减少考验着企业的偿债能力,使融资难背景下的资金链更为紧张。根据E20统计的105家A股环境上市公司(不含港股)的半年报数据,平均资产负债率达62.3%。负债率过百的企业已有2家,分别是盛运环保(100.62%,值得一提的是这家公司基本只做特许经营类项目,陷入困境完全是自己的行为导致,和前述PFI无关)、天翔环境(109.40%)。从负债结构来看,近7成企业的流动负债(1年或者1年以内)大于长期负债,短期高额负债与项目的长周期形成了严重的资金期限错配。统计范围内,企业负债总和7651.43亿元;而这些企业的2019上半年营收总和,是875.58亿元。

“能慢得下来”,成为了当前环境AB方阵企业最渴求的优势之一。要在市场环境不佳的时候慢下来,就需要具备不接新单也能维持企业良好运转的能力。如应对市场而慢下来的中环水务,在接受中国水网采访时表示:“中环水务一直谨慎扩张,改善公司盈利结构。当前,中环水务利润中,运营利润占比97%。”这个数字,支撑了公司慢下来。

资本刹车后,参与PFI类项目的主要玩家变成了中央及省级平台公司、建筑公司、三峡集团等(相关阅读→换了!58亿泰城水生态PPP项目预中标方变成中国中铁联合体;换了!中铁一局联合体成44亿松原海绵城市建设PPP项目预中标方;90.58亿!长江生态环保集团联合体斩获芜湖污水PPP项目)。环境A、B方阵企业多数退出了PFI领域,主动或被迫放弃了这部分的工程利润;在特许经营领域,有运营收入的好项目仍然抢手,但投标企业会更加细致地分辨项目情况及收益率。在半年报中,有不少上市环境企业提出“由环境产业建造服务商向运营服务商定位转变”,这便要求评价体系从营收数据转向运营效益:项目收益率、运营项目数、运营效率,成为潮水褪去后的硬核指标。

项目收益率

最早一批的水务项目通常有着10%以上的收益率,而这一时期,环境产业关注度低,资本的注意力在地产等高利润行业,产业内综合实力强劲的企业不多。因而这批优质项目,多数集中在地方区域水务公司手中。从2019半年报的经营性现金流数据中,也可以看到这类早期环境公司显著的经营优势,包括重庆水务(10.14亿元)、首创股份(8.3亿元)、兴蓉环境(8.24亿元)、创业环保(7.3亿元)。

随着大环保时代的开启,以及资本、跨界企业的加入,环境项目收益率有所下降。去年,首创股份总经理杨斌在行业活动中表示:“整个环保行业,多年来的回报率都是偏低的。水务PPP项目的回报率基本上到了4-5%。垃圾焚烧项目的回报率到了5-8%。”

此时,企业挑选项目的眼光及发展道路的选择起到了重要作用。随着工程利润蛋糕的缩小,在特许经营类项目的精细化运营中所确定的项目收益率也将越来越影响企业的资产收益率。

运营效率

在项目收益率既定、确保达标的前提下,管理是否可以更加精简,药剂、方案是否有改善空间,曝气时间、加药种类、进量调节等等,决定了项目的运营效率及成本。

挖潜带来的利润空间也不容小觑。如启迪环境在半年报中表示,2019上半年公司毛利率增加7.93%,主要由于公司保证污水处理量同时进行节能降耗,成本费用减少所致。中环水务董事长王堤在接受中国水网采访时表示,2018年,通过强调技术,严控管理,新接手项目的运营成本下降了20%。

一定程度上,利润挖潜能力成为了区分环境企业专业程度的标尺,运营效率被提到了更为重要的高度。环境企业的关注点,从对万亿市场的热烈追求,下沉到了项目、片区的质量及效益上。从这一点来看,企业本身似乎也更像环境企业了。

E20环境平台首席合伙人、E20研究院院长傅涛将其总结为“重归技术时代”,他表示:“市场需求已经发生根本性变化,这也在逼迫行业重新回归技术思考。某种意义上说,这也是一次优胜劣汰、洗牌重组的过程。”